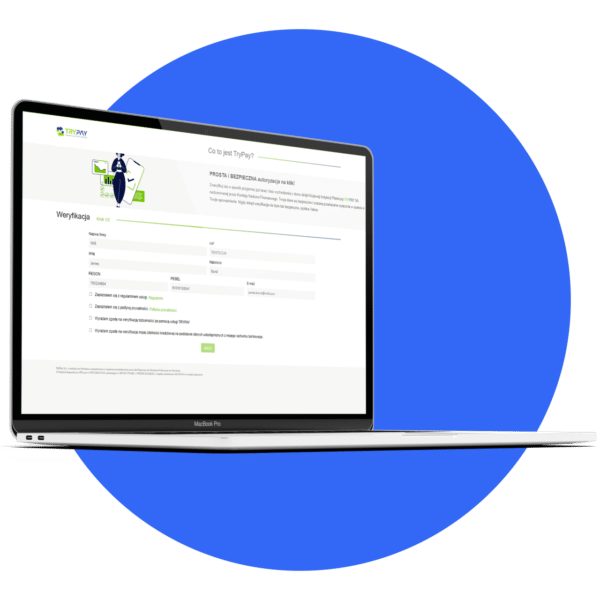

W drugim kwartale 2020 roku firma TryPay, jako jeden z pierwszych podmiotów w Polsce, uzyskała zezwolenie od Komisji Nadzoru Finansowego na świadczenie usługi w ramach otwartej bankowości – AIS (Account Information Service).

Usługa umożliwia uzyskanie dostępu do rachunku klienta prowadzonego w bankowości, co otwiera drogę do poszerzenia oferty w ramach branży cyfrowej. Skorzystać z niej mogą m.in. branże e-commerce, fintech, regtech czy legaltech. Spółka TryPay zdecydowała się wprowadzić na polski rynek płatności odroczone BNPL (Buy Now, Pay Later) dla przedsiębiorców. Innowacyjność tego projektu wiązała się z wyzwaniami na wielu obszarach. By zbudować usługi cyfrowe na podstawie otwartej bankowości i AIS, firma potrzebowała stabilnego i doświadczonego partnera z branży IT.